クレジットカードや電子マネーなど様々なキャッシュレス決済が利用できますが、うまくキャッシュレス決済を利用すれば、無駄な支出を減らす効果が期待できます。

今回は、キャッシュレス決済のメリット・デメリット、利用する際のポイントなどをご案内します。

キャッシュレスをうまく取り入れよう

主要各国では40~60%台と普及率が高まってきた、キャッシュレス決済。日本でも主要国に遅れながらも徐々に伸び、2021年には約30%程度となっています。

新型コロナウイルスの影響により、外出機会が減るなかで、オンラインショッピングの伸長に合わせクレジット決済比率が伸びたり、店舗でのQRコード決済(コード決済)のできるレジ導入が進んだりと、キャッシュレス化の流れは進み続けています。

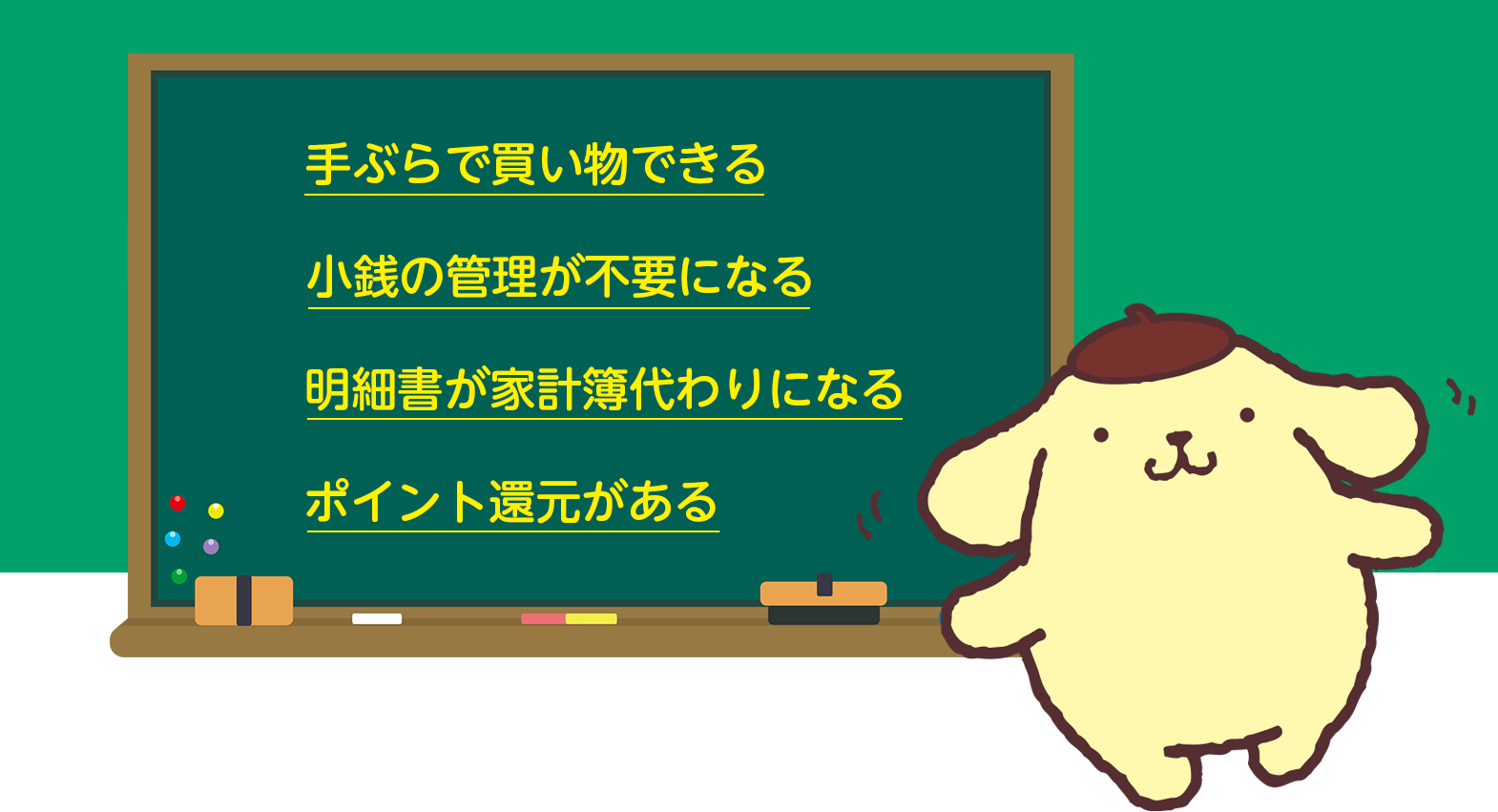

様々な形態、特徴を持つキャッシュレス決済ですが、主なメリットは以下の4つです。

家計簿を作成すれば、支出を把握できるため、無駄な支出の削減が期待できます。しかし、手間がかかるのがデメリットです。キャッシュレス決済は、明細書が家計簿を作成したのと同じ役割を果たすため、手軽に無駄な支出の削減につなげられます。

また、ポイント還元もキャッシュレス決済の強みです。食費、通信費、水道光熱費といった生活費が毎月20万円かかっていて、キャッシュレス決済で1%の還元を受けた場合、毎月2,000円のポイントが貯まります。

よく利用する店舗が独自のキャッシュレス決済を導入している場合、ポイントの還元率がアップして、さらに効率良くポイントが貯まるケースも。貯まったポイントを利用すれば、支出削減につながります。

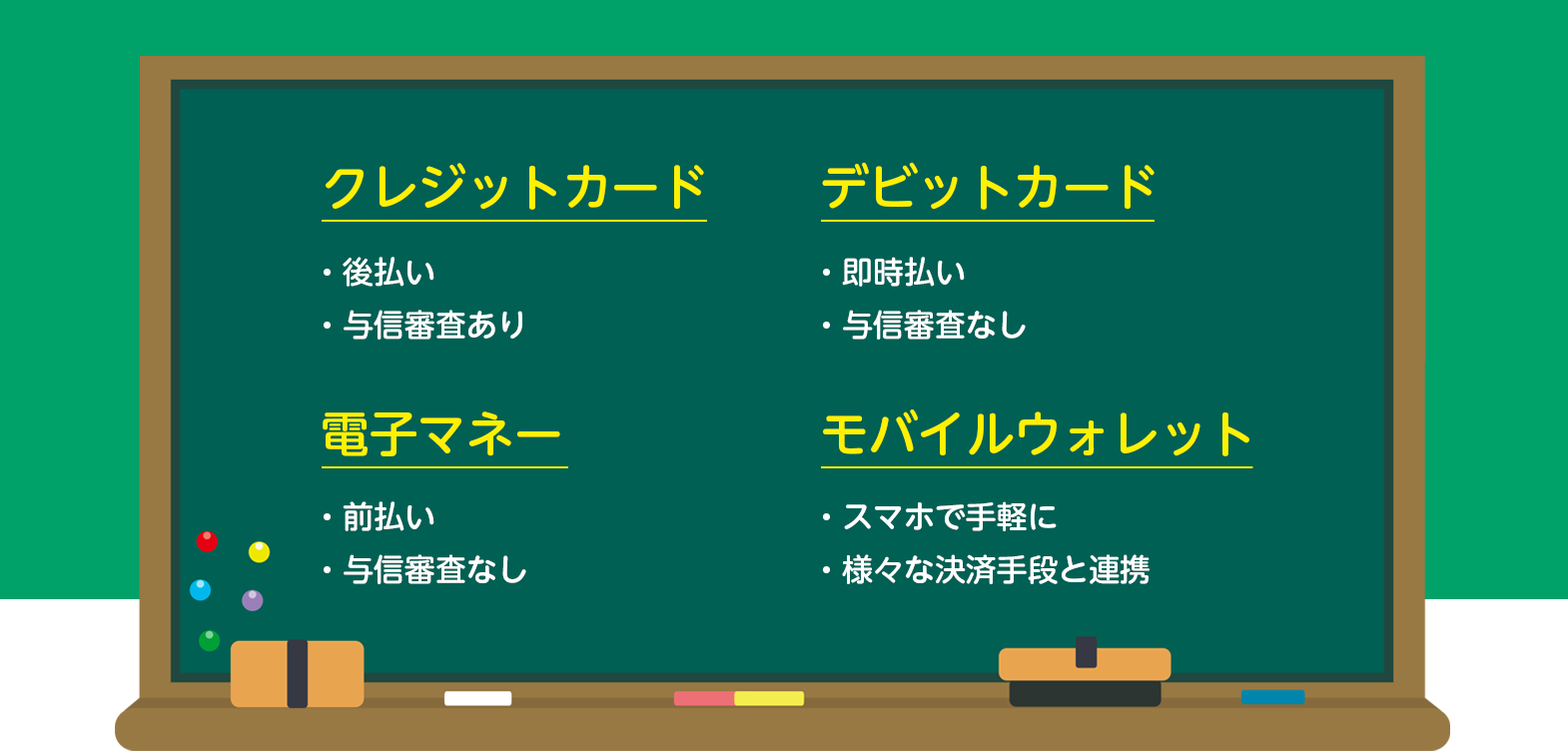

キャッシュレス決済と一口に言っても、クレジットカード、デビットカード、電子マネーなど様々です。それぞれの特徴をまとめると以下の通りです。

各キャッシュレス決済の違いとどのような人に向いているのか詳しく見ていきましょう。

クレジットカード

クレジットカードは、日々の買い物だけでなく、水道光熱費の支払いなどの様々なシーンで利用できます。ポイント還元だけでなく、レストランやホテルの優待、国内外で利用できる旅行傷害保険といった付帯サービスが充実しているのも魅力です。

また、他のキャッシュレス決済よりも利用限度額が高く設定されており、カードによっては車もカードで購入できてしまいます。

ファイナンシャルプランナー

アドバイス

キャッシュレス推進に政府が力を入れていると言っても、他の決済手段はまだ利用できるシーンが限られています。

利用できるシーンの多さや付帯サービスの魅力などを考えると、おすすめの決済手段と言えます。

しかし、カードごとに特典が大きく異なるため、よく利用する店舗で恩恵を受けられるかを事前に確認することが重要です。

また、クレジットカードは使いすぎるという方は、一定額に到達すると通知してくれるサービスを提供しているカードを検討してもよいでしょう。

デビットカード

デビットカードは、後払いではなく利用額を預金から引き落とす即時払いという仕組みが採用されています。

そのため、口座の残高以上にお金を使いすぎる心配がないというメリットがあります。

ファイナンシャルプランナー

アドバイス

デビットカードも限度額が決められていると言っても、預金残高があるだけ利用できるため、 使いすぎが生じやすいので注意が必要です。

デビットカードの使いすぎを防ぐには、給料を受け取る口座とデビットカードと連携する口座を分けるという方法がおすすめです。

デビットカードと連携する口座に毎月の生活費を移して使うようにすれば、無駄な支出を抑えられるでしょう。

電子マネー

電子マネーはSuicaやPASMOといった交通機関が発行する交通系、WAONやnanacoといった店舗が発行する流通系に分かれます。

交通系の電子マネーは交通機関だけでなく、幅広い店舗で利用できるのが特徴です。一方、流通系の電子マネーは利用できる店舗があまり多くはありませんが、ポイント還元や発行店舗独自の特典を受けられるのが魅力です。

ファイナンシャルプランナー

アドバイス

利便性という点では優れている電子マネーですが、特典面では他のキャッシュレス決済に劣ってしまいます。そのため、頻繁に利用する店舗でポイント還元や発行店舗独自の特典が受けられるかが利用するかどうかを決めるポイントと言えるでしょう。

また、クレジットカードやデビットカードには、使いすぎるというリスクがありましたが、前払いタイプの電子マネーは使いすぎる心配がありません。使いすぎをとにかく防ぎたい人は、前払いタイプの電子マネーを利用すると良いでしょう。

モバイルウォレット

上記の3つはカードを使って決済する手段でしたが、カードを使わずにスマートフォンで決済できる手段として登場したのがモバイルウォレットです。

クレジットカードや銀行口座、電子マネーなどと紐付けることで、スマホがあればいつでも決済できます。

政府のキャッシュレス推進によって利用できる店舗も増えており、独自のキャンペーンも積極的に行われているため、利用して損はないキャッシュレス決済と言えるでしょう。

ファイナンシャルプランナー

アドバイス

利用できる店舗が増えたと言っても、依然としてクレジットカードを利用できる店舗より少ないのが現状です。

しかし、クレジットカード決済には対応していない店舗でも、モバイルウォレット決済には対応していることも珍しくありません。そのため、どちらか一方ではなく、両方利用できる状態にしておくことをおすすめします。

また、クレジットカードやデビットカード、電子マネーはカードを落とすと不正利用されるリスクが高まる一方で、モバイルウォレットにはロックがかかっているのでそう簡単には不正利用できません。

そのため、カードを持ち歩くことが不安という人は、モバイルウォレットがおすすめです。

各社のセキュリティ対策も確認しよう

キャッシュレス決済は、スキミングや不正利用といった問題と隣り合わせです。そのため、セキュリティ面の問題から、キャッシュレス決済に踏み切れない人も多いと思います。

しかし、キャッシュレス決済を導入する企業の中には、ナンバーレスのカードを発行する、カードを発行しないデジタルカードを代わりに発行する企業も増えています。

また、不正利用があった場合、損害を補償してくれる企業もあるといったように、各企業でセキュリティ対策や補償も異なるため、万が一に備えて企業ごとの違いを把握しておきましょう。

ファイナンシャルプランナー

アドバイス

非接触型カードの場合は、カードが財布の中やカバンの中に入っていても、スキマーという機械を近づけるだけでカード情報を読み取られる可能性があります。

電波の送受信を妨害する財布やカードケース、スキミングを防止するカードなどの多くのグッズが販売されています。

また、これらのグッズを活用するだけでなく、頻繁に利用明細書を確認するといったように、不正利用の有無をチェックすることが重要と言えるでしょう。

まとめ

キャッシュレス決済をうまく活用すれば、支出管理が容易になるため、無駄な支出の削減につながります。

また、ポイント還元を受けられる、特典で安く買い物できるといったメリットもあるため、無駄な支出を減らしたい人は積極的に活用して欲しい決済方法と言えます。

しかし、各キャッシュレス決済の方法によって特徴が異なるため、

この記事に書かれている内容や注意点などを確認してから活用を開始しましょう。

POMPOMPURIN Ⓒ 2021 SANRIO CO., LTD. APPROVAL NO. L627127